IPO过会的青岛海泰科,如何应对海外市场占比高、合作伙伴转向竞争对手?

独家抢先看

模具是工业生产中重要的基础工艺成形装备,常被称之为“工业之母”。

而随着中国汽车工业的快速发展,汽车模具已成为我国模具行业最重要的组成部分,行业规模在不断扩张。作为汽车工业高速发展的幕后英雄汽车注塑模具企业,一直以来也备受关注。

6月2日,中国证监会发布公告,已核准青岛海泰科模塑科技股份有限公司(以下简称“海泰科”)的首发申请,这意味着,海泰科距离创业板上市又近了一步。

经历多轮问询,早在去年12月底已过会的海泰科,近半年时间才拿到注册批文,是好事多磨,还是另有隐情?

上市在即!海泰科获IPO批文

2019年11月13日,海泰科正式启动上市辅导,开启了上市之旅。

根据公开资料显示,海泰科于2003年成立,总部位于青岛市城阳区,注册资本为4800万元。公司主要从事注塑模具及塑料零部件的研发、设计、制造和销售,主要产品为注塑模具及塑料零部件,多应用于汽车领域。

其中,注塑模具产品主要包括汽车内饰模具和汽车外饰模具。公司的全资子公司青岛海泰科模具有限公司为海泰科的主要生产经营基地,主要承担公司的生产经营职能。

经过层层考核,6月2日,中国证监会发布公告,已核准海泰科的首发申请。这意味着,拿到IPO批文的海泰科距离创业板上市又近了一步。

值得注意的是,虽获IPO批文,但这距离2020年12月29日海泰科IPO顺利过会已有近半年的时间。众所周知,在资本运作面前,许多未经历上市的企业都要经历一场场“考验”,规范的公司治理、完善的运行机制、合规合法的财务报表……

而在之前四轮问询和上市委会议上,海泰科曾被问及关联公司、公司共用商号、股东出资等问题。3月29日,在创业板申请IPO的海泰科向证监会提交了注册申请,在注册阶段,海泰科再被问到股东出资方面的问题,同时被问询了关于股东出资和运输费用率两个问题。

在有关运输费用率的问题中,海泰科被与另一拟IPO企业宁波方正进行了对比。对比发现,2018年、2019年海泰科的运费费用率分别为4.13%、3.14%,低于宁波方正同期运费费用率5.75%、3.59%。

海泰科对此解释为系宁波方正的模具单位运费更高所致,但证监会未接受。并要求海泰科结合销售收入区域分布、相应贸易术语、实现的销售收入比例等进一步说明运输费用率低于宁波方正的原因及合理性。

那么,多次收到问询函是否会对企业带来影响?

香颂资本执行董事沈萌表示,被发问询函说明上市公司存在信披不完全的迹象,就会引发市场对上市公司的关注,可能会对二级市场的价格产生很大影响。

除了外部监管,回到企业本身,海泰科近年来发展走向又如何?

海外市场占比较高,实际经营状况如何?

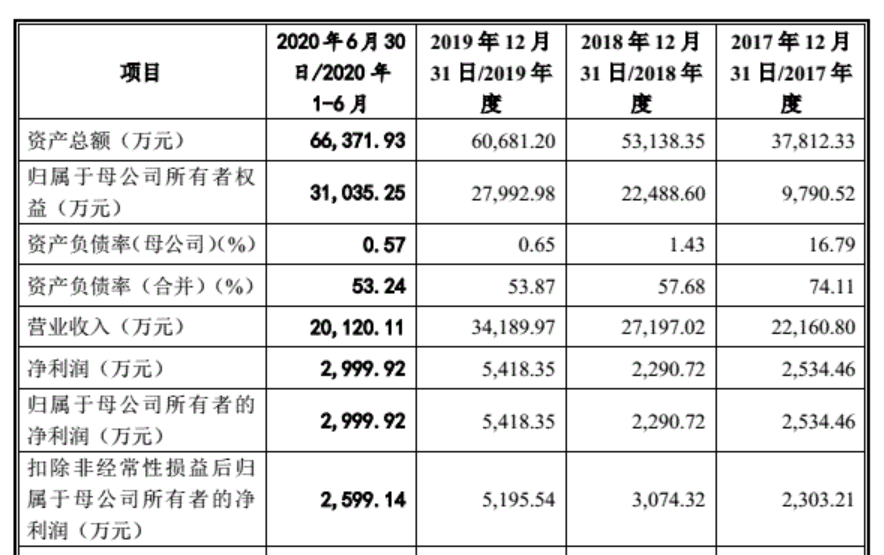

从企业经营业绩来看,2018-2020年海泰科实现营业收入2.72亿元、3.42亿元和4.56亿元,2019年和2020年,营业收入增速分别为25.71%和33.23%;实现扣非归母净利润3074.32万元、5195.54万元和5934.6万元,2019年和2020年,扣非归母净利润增速分别为69%和14.22%。可见,报告期内,海泰科的经营业绩保持了快速增长。

但随着营业收入的增长,海泰科的应收账款也相应增加。2018-2020年各期末,海泰科应收账款余额分别为1.15亿元、1.2亿元和1.69亿元,占当期营业收入的比例分别为42.11%、34.96%和37.06%,应收账款余额中账龄一年以内的应收账款占比分别为83.99%、82.35%和73.53%。

另外,从其应收账款的期后回款情况来看,状况也不算好。据招股书显示,截至2020年9月末,海泰科期后回款占应收账款余额比例分别为 87.40%、83.39%、46.55%和 17.62%。

回款情况不佳,在一定程度上会使得企业资金流承压,虽然企业营业收入在不断增长,但其“造血”能力却出现弱化趋势,报告期内该公司经营活动产生的现金流量净额分别为4485.67万元、2240.58万元、3285.71万元和-921.46万元,整体来看,现金越来越少,2020年上半年甚至出现了负数。

除此之外,海外市场占比较高,也会对企业经营带来一定的风险。

招股书显示,报告期内,境外销售占主营业务收入比重分别为 61.54%、63.64%、48.30%、62.82%,产品出口地主要为欧洲等发达国家或地区。

客观来看,海外市场依存度高,一方面汇率波动会直接影响到企业的业绩表现,另一方面,过长的周期不但会使企业资金流承压,而且还会增加坏账风险。

为何合作伙伴转向竞争对手?

客户流失于企业而言,无疑是致命一击。

根据海泰科招股书披露,萨玛汽车集团(以下简称“SMG(萨玛)”)是海泰科的2018年第一大客户,当期销售金额为7108.73万元,占营业收入的26.14%。2019年,公司对SMG(萨玛)的销售收入直线下滑,降至3201.03万元,降幅高达54.97%。2020年上半年,SMG(萨玛)彻底跌出海泰科的前五大客户名单。

值得注意的是,SMG(萨玛)却选择了反手拥抱海泰科的行业竞争对手。

海泰科的主要竞争对手宁波方正汽车模具股份有限公司(以下简称“宁波方正”),在其招股书中披露,SMG(萨玛)在2019年为企业贡献销售收入15652.23万元,较2018年(12067.26万元)增长3584.97万元,增幅达到29.71%。

很显然,海泰科曾经的第一大客户已经与其竞争对手建立了越来越密切的合作关系。

究其背后原因,重销售轻研发似乎是重要影响因素。

根据招股书信息,2017年至2019年海泰科产生的销售费用分别为1819.27万元、 2235.82 万元、2636.57 万元,而其研发费用则分别为986.8万元、1129.4万元、1327.67万元。显然,上述几年中,其不断在销售上下功夫,使得这方面费用不断增加,然而研发方面占营业收入的比例分别为 4.45%、4.15%、3.88%,呈现下降的趋势。

而研发能力下降会使企业竞争力不断减弱,造成客户的进一步流失。

同时,与竞争对手相比,海泰科似乎也存在不小的压力。2019年,竞争对手深圳市银宝山新科技股份有限公司、东江集团(控股)有限公司、宁波方正的营业收入分别为27.79亿元、20.88亿元、6.20亿元,分别是海泰科同期营收的8.13倍、6.11倍、1.81倍。

展望行业未来市场发展,《模具工业》期刊在《2020汽车模具行业市场前景及现状分析》一文中表示,随着人工智能的发展,机器将逐渐替代传统的制造业普通工作人员,智能化将是未来工业生产的必然趋势,模具行业作为工业之母,其智能化的需求较高,行业发展前景良好。

综合来看,拥有广阔的行业市场将会为企业发展带来无限可能。海泰科需要不断提高自身实力,为客户提供高品质,具有竞争力的产品。