连收3张罚单,民生银行青岛分行怎么了?

独家抢先看

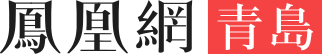

近日,青岛银保监局官方网站发布的行政处罚信息显示,中国民生银行股份有限公司青岛分行被青岛银保监局罚款255万元人民币,涉及流动资金贷款违规流入房地产领域,对房地产开发融资受托支付交易背景审查不严等。

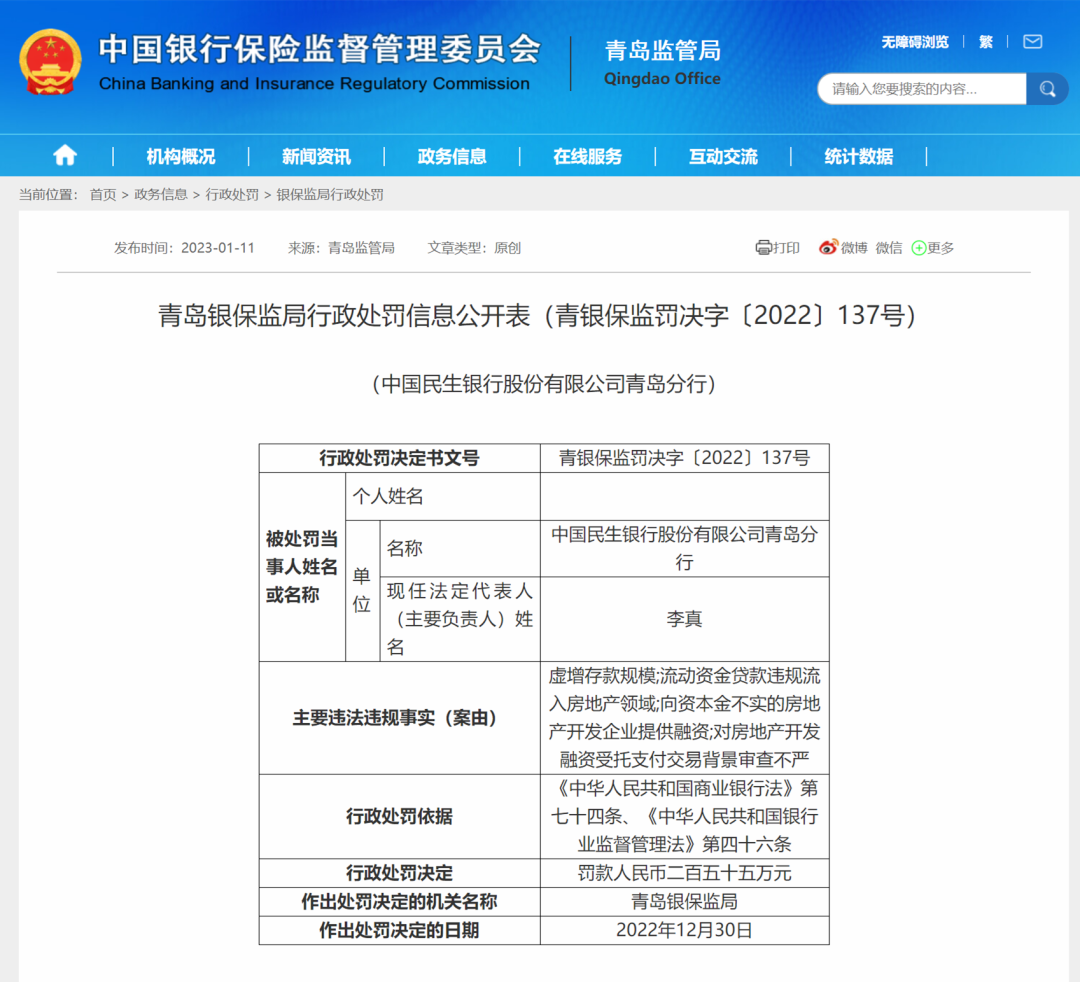

另外,中国民生银行股份有限公司青岛平度支行因违规发放个人经营性贷款,被青岛银保监局罚款人民币30万元;因对中国民生银行股份有限公司青岛平度支行违规发放个人经营性贷款一案承担责任,尚坤被警告。

回顾民生银行的发展史,可谓屡罚屡犯,风波不断。除民生银行以外,违规违法涉及房地产金融领域而收到百万罚单的银行更是不在少数。

民生银行再领3张罚单

1月11日,青岛银保监局网站上更新了19张罚单。其中中国民生银行股份有限公司青岛分行、青岛平度支行分别收到3张,罚款共计285万元。

其中,民生银行青岛分行因“虚增存款规模,流动资金贷款违规流入房地产领域,向资本金不实的房地产开发企业提供融资,对房地产开发融资受托支付交易背景审查不严”的违规违法事实(案由),因此被处罚。

而民生银行青岛平度支行则是因违规发放个人经营性贷款,被青岛银保监局罚款人民币30万元;另外,因对中国民生银行股份有限公司青岛平度支行违规发放个人经营性贷款一案承担责任,尚坤被警告。

实际上,这并非民生银行首次遭遇类似处罚。

2022年3月19日,民生银行太原分行因“未经总行授权开展兜底承诺业务;未按照会计原则进行财务核算;公章使用登记簿记载不真实;未按照“穿透”原则计提拨备;发放实际承担风险的委托贷款;在理财业务投资运作过程中提供隐性担保”六项违法违规行为被处罚款1710万元。

2019年3月16日民生银行厦门分行(新兴支付清算中心)收到了央行的一记重罚——1.63亿元,这也是央行支付司开出的史上最大罚单。同年4月,民生银行青岛分行收到多张百万级罚单,涉及问题包括违反支付结算规定、个人贷款资金被挪用、向关系人发放信用贷款等,罚没共计956.152396万元。

多年来,由于行业事业部管理链条太长,一些管理不到位,导致民生银行在各地的处罚数量比例要远高于其他银行。且抛开其内部控制不力、频繁遭受监管处罚的管理漏洞,民生银行为了保持业绩增长,不断加速扩张,甚至将其触角伸向了投资高杠杆与高风险的房地产行业,出现盈利增速下滑、不良抬头等诸多问题。

营收净利接连下滑

民生银行于1996年1月12日在北京成立,是中国第一家主要由民营企业发起设立的全国性股份制商业银行,2000年、2009年先后在上交所和香港联交所挂牌上市,现已发展成为一家拥有商业银行、金融租赁、基金管理、境外投行等金融牌照的银行集团。

作为中国改革开放后的第一家民营企业银行,民生银行曾经是国内市场除四大行外,活力较强的商业银行,但如今整体经营业绩却已掉队,在大多数银行业绩回暖的情况下,去年三季度民生银行继续成为营收净利负增长的银行。

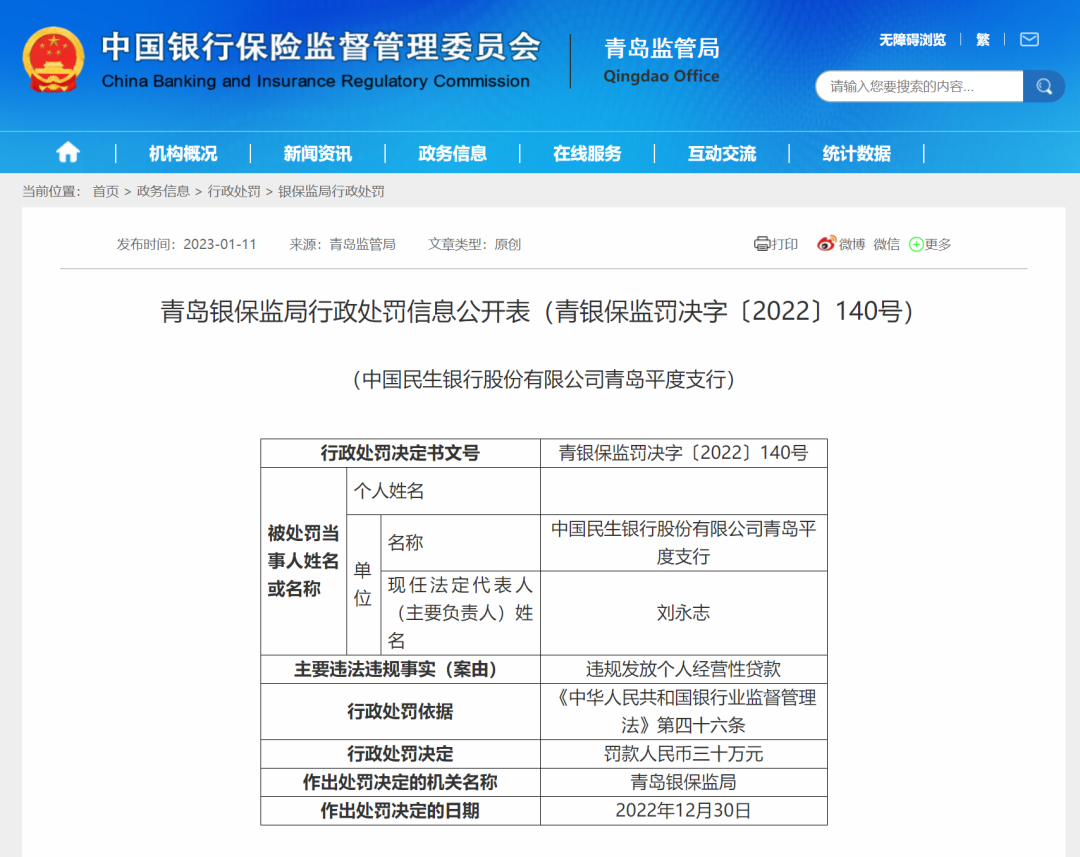

据民生银行2022年三季度业绩报告,前三季度民生银行净利润降幅4.82%;营业收入同比降幅达16.87%。除了营收净利润负增长外,拔备覆盖率、不良贷款率、资本充足率这些核心数据均排名行业末尾,且无明显改善迹象。

实际上,这只是民生银行近年来营收连续下滑的一个缩影。

据民生银行业绩报告显示,2020年年末,增长幅度下滑至2.5%,但增幅在股份制银行中还是维持正增长;而到了2021年末,民生银行营收增速变成了负增长,8.73%的降幅在全行业垫底。

特别是进入2022年以来,降幅呈现逐季扩大的趋势。一季度末降幅为14.95%,到2022年上半年该行营业收入同比下降幅度扩大到15.47%,降幅继续在全行业垫底。三季报显示,降幅进一步扩大至16.87%。从正增长15%到负增长17%,民生银行只用了3年。

其陷入被动境地有多方面的因素。

战略上,民生银行以小微银行立行,不过随着市场环境的变化,小微信贷业务成为民生银行业务问题较多的板块,给发展带来巨大的挑战。

股权治理方面,由于民生银行是由民营企业出资设立,成立之初的创始股东便有59家,股权比较分散,且出现多家民营股东争相进行关联贷款,让民生银行背负了更多的不良资产,甚至出现大股东因为经营不善大批量股票被法拍、轮番冻结的情况。例如曾经的单一大股东安邦保险在2020年轰然倒下,后被破产重组为大家人寿。尽管如此,大家人寿的合计持股比例仍高达16.79%。

曾经风光无限的民生银行,也在高歌猛进中斩获颇丰。只是,在股权过于分散,业务问题频出的情况下,民生银行为其当前的困境付出了昂贵的代价。

多家银行罚单涉房地产金融领域

在本次民生银行青岛分行的罚单中,4项违规违法事实有3项涉及房地产。今年以来,银行业严监管态势不减。从具体罚单来看,因违规违法涉及房地产金融领域,多家银行都收到百万元级别罚单。

1月6日,九江银保监分局对九江农村商业银行开出8张罚单,罚款金额135万元,涉及二手房贷款管理不到位、信贷资金违规流入房地产领域、贷前调查不到位、向建筑施工企业发放流动资金贷款为房地产项目垫资;1月16日,在辽宁银保监局发出的18张罚单中,中国工商银行辽宁省分行合计被罚款170万元,主要违法违规事实包括:小微企业划型不准、房地产开发贷款项目资本金核查不到位、对公经营性贷款流入房地产领域、个人住房贷款管理不审慎。

在具体的处罚事由中,为什么涉房业务的比重居高不下?

广东省住房政策研究中心首席研究员李宇嘉曾表示:“从整体贷款的不良率来看,房地产贷款的不良率是最低的也被认为是优质贷款,由于银行有利润目标,房地产就成为银行完成这一目标的最佳载体。”

针对一系列企业和个人违规将经营用途贷款投向房地产领域的突出问题,2021年,银保监会等三部门专门发布《关于防止经营用途贷款违规流入房地产领域的通知》,加强借款人资质核查、贷款期限、贷中贷后、银行内部以及中介机构等多领域管控。

在这样的背景下,对于房企来说,一方面融资“三条红线”将持续发力,并将由12家试点房企扩大到所有企业,严控房企有息负债规模,引导融资激进房企降杠杆。受此影响,房企融资能力将备受考验,融资能力的高低或将成为企业的核心竞争力。

另外一方面在房贷管理的落实下,商业银行将严控个人住房贷款投放节奏,通过商业银行全面自查、监管部门排查问责,严防信贷资金通过各种渠道违规流入房地产市场。

当下,努力促进房地产与金融正常循环仍是金融部门的工作重点之一。近日,据新华社消息,相关部门起草了《改善优质房企资产负债表计划行动方案》,拟重点推进21项工作任务,推动行业向新发展模式平稳过渡。

业内人士认为,随着一系列金融支持政策的落地实施,优质房企现金流得到更强保障,保交楼稳步推进,风险将趋于收敛,行业将逐渐步入良性发展轨道。